リブセンスの事業

リブセンスの事業を調べるにあたってセグメントを見てみると、2020年度第1四半期(2020年1月~3月)からは「インターネットメディア事業」の単一セグメントとなっているが、2019年度までは「①求人情報メディア事業」、「②不動産情報メディア事業」、「③その他事業」の3事業に分かれている。

一つ目の求人メディア事業はアルバイト求人サイトの「マッハバイト」(旧ジョブセンス)や、転職仲介サイトの「転職会議」などが主力サービスであり、二つ目の不動産情報メディアに関しては中古マンションなどを紹介する不動産情報サイト「IESHIL」が主力サービスである。

ここ数年の売上高は60億円台であるが、そのうち50億円以上を求人情報メディアが占めており、求人メディアが主力事業と言える。

リブセンスは2006年に当時大学生の村上太一が設立した会社で、アルバイト情報サイトの「ジョブセンス」を展開。当時では珍しかった採用祝い金の給付で人気となり、その後アルバイトだけでなく正社員向けの転職サイトも展開する。

2012年に一部上場を果たし、上場後に不動産サイトや医療関連サイトのサービスも開始する。

収入源とビジネスモデル

リブセンスの収益化の方法・ビジネスモデルは一部例外があるものの、基本的には旧ジョブセンスで成功した、掲載料が無料の完全成果報酬型のビジネスを多角的に展開し、収益を上げている。

2019年12月期の各サービスの収入源は下記の通りとなる。

マッハバイト(旧ジョブセンス)

2019年度の売上高約62億円に対しマッハバイトの売上高は26億円を占め、リブセンスが提供する最大のサービス。

アルバイトの求人広告を掲載する企業から収入を得るビジネスモデルだが、広告掲載費無料プランと有料プランの2つあり、掲載費無料プランは旧ジョブセンスのサービス開始当時、真新しいものであったため同サービスの認知度を高めた。

掲載費無料プランでは1採用ごとに掲載企業からサービス料が支払われ、大阪では1採用当たり80000円~、東京では95000円~。採用されたアルバイトに支払われる5000~10000円程度の採用祝い金もマッハバイトを特徴づけるものである。

転職ナビ

転職ナビの売上高は11億円で、求人情報メディア事業の中でマッハバイトに次ぐ2番目の規模のサービス。マッハバイト同様に求人広告を掲載する企業から収入を得ており、応募課金や採用課金を通じた成果報酬型のプランに加え、掲載課金を得る掛け捨てタイプのプランがある。

マッハバイト同様に転職ナビでも採用祝い金制度が提供されており、求人によって額が異なるものの採用されると数万円程度もらうことができる。

転職会議

転職会議は企業の就職・転職関連の口コミサイトで9.9億円の売上高を有する。登録者は掲載されている企業の年収や仕事内容、入社時の選考の様子など各項目の口コミを編集、閲覧でき、企業の評価がグラフで表示される。

口コミサイトではあるが掲載企業によっては求人情報も提供される。求人情報を載せたい場合は企業が掲載料を払うことになり、これが転職会議の収入源となっている。転職ナビのような通常の求人サイトもあるが、利用者との距離が近いという点を評価して転職会議に求人広告を掲載する企業もある。

ほかにも利用者からの支払いもあり、口コミの閲覧には登録者自身が企業の口コミを登録する必要があるが、有料会員になることで口コミ登録なしで閲覧できるようになる。

IESHIL(イエシル)

リブセンスの不動産情報メディア事業は賃貸マンション・アパートを扱うDOOR賃貸と中古マンションが中心のIESHILの2サイトが中心であったが、DOOR賃貸は2019年12月に事業譲渡されており、現在ではIESHILが中心。

IESHILは各中古マンションの「参考相場価格」、「災害リスク」、「保育園・学区情報」、「空室物件」など、4項目が情報として掲載されている。参考相場価格はビッグデータをもとにした中立的なデータが掲載されるが、空室物件の項目に関しては実際の不動産会社が売りに出しているそのマンション部屋価格が掲載される。

利用者にとっては参考価格と物件情報を比較できる点が特徴的である。IESHILでは売りたいマンションを査定する不動産業者を紹介してくれるサービスもある。なお、掲載されているマンションは首都圏の一部地域に限られている。

近年の業績

全体の売上高

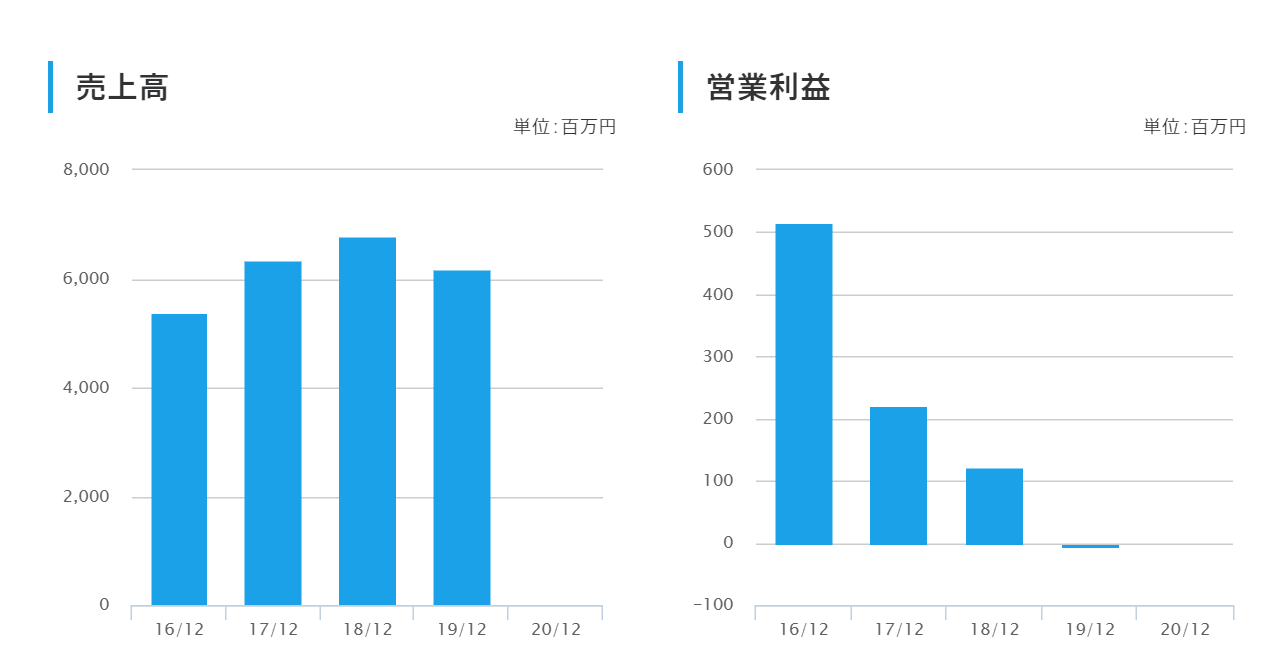

通年の売上高を見ると16年から18年まで上昇しており、広告を使った認知度の高まりによって安定的に伸ばしていったものと考えられる。

特に不動産情報メディアセグメントの増収が大きく、17年度と18年度の売上高はそれぞれ5.4億円と9.2億円である。全体の売上高はその後19年に減少に転じているが、これは子会社のwajaの事業譲渡による連結からの除外が大きく影響している。

株式会社wajaは海外向けのECサイト「waja」や「REASONアウトレット」を展開するEC事業が中核の企業であり、2003年に設立された。wajaは当時、求人情報メディアに依存していたリブセンスの新たな事業開発の一環として2015年にリブセンスのグループ企業になったが、グループ全体の業績悪化から事業の集中と選択路線に走ったとみられ、その一環で売却されたと思われる。

Amazonの台頭も影響しているだろう。19年度の売上高減少はwaja売却以外にも採用者数減少に伴う求人情報メディアセグメントの減収が影響している。18年度まで順調に売上高を伸ばしていった不動産情報メディアセグメントも19年度はほぼ横ばいであり、全体に寄与しなかった。

全体の営業利益と求人情報メディア事業

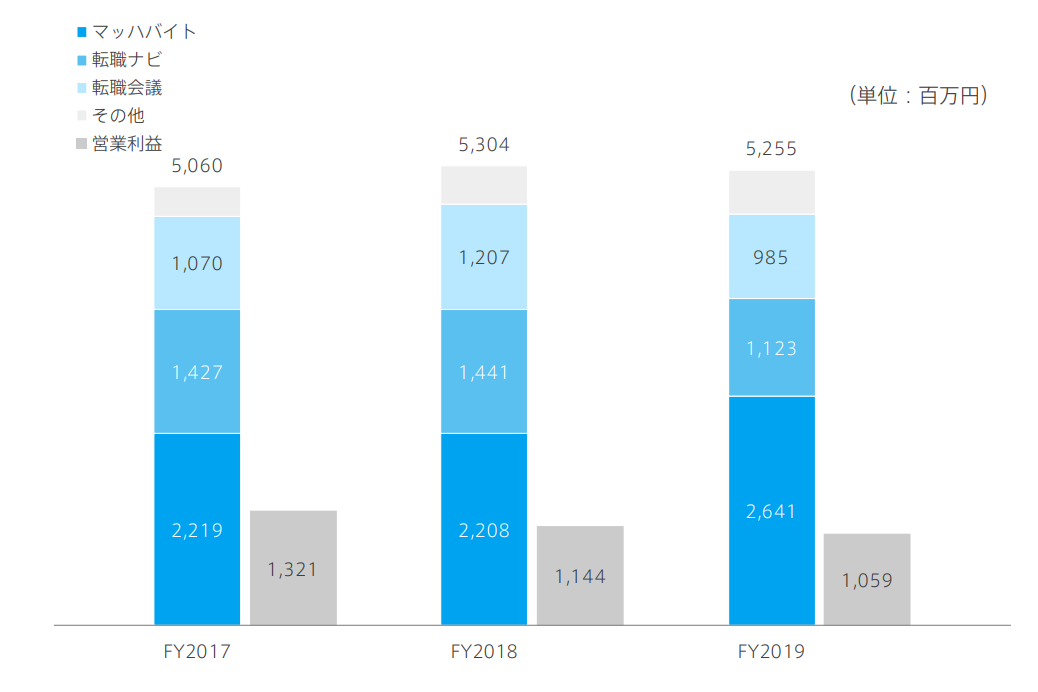

近年の営業利益は明らかに減少を続けており、じりじりと業績が悪化している。会社の中核を成す求人情報メディア関連の業績不振が大きな原因であるため、これを細かく見ていこう。下図に求人情報メディア事業の売上高と営業利益を示している。

注目すべきは「転職ナビ」と「転職会議」の売上高減少である。決算書では短期的な拡大路線を修正し、広告出稿を見直したため、採用数が減少して減収減益になったと記載されている。

また、質の向上を狙ったサイトの改善が減益に影響している。これらが合わさって毎年10億円ずつ営業利益が減少している。なお、マッハバイトの売上高が19年で大幅に増収となっているが、これはYoutubeの広告が影響している。1万円もらえるキャンペーンを謳ったことで若者の間で認知度が高まり、採用者数が増えた。Youtube広告を使った業績向上の良い例と言える。

親会社株主に帰属する当期純利益に関して

2017年度から19年度までの営業利益を順に並べると2.2億⇒1.2億⇒-500万円と減少しているが、当期純利益は3.1億円⇒2.9億円⇒12.5億円と上昇している。2019年度は前述の子会社waja売却による収益が加算されたことで利益を確保しており、決して良い理由ではない。

競合との比較

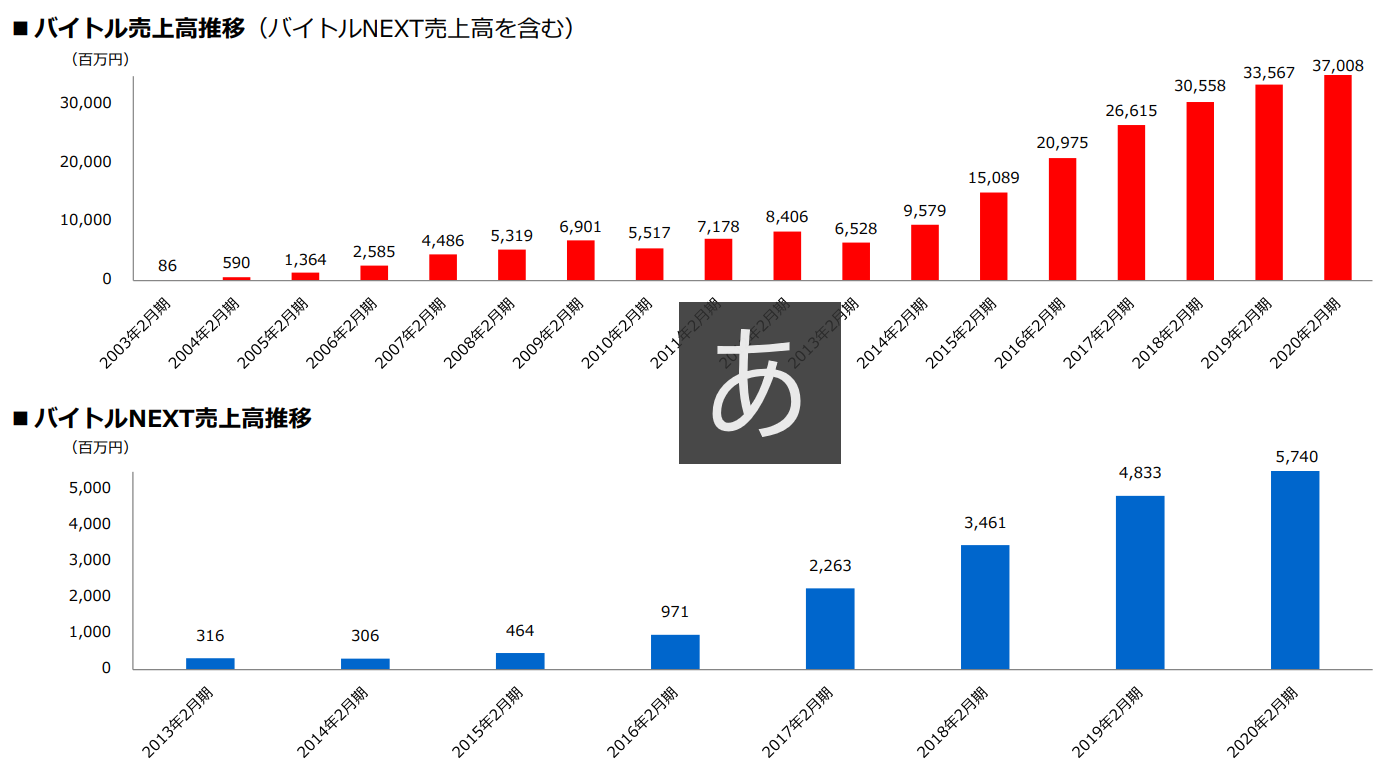

近年の業績が伸びている株式会社dipを比較例とした。株式会社dipはリブセンス同様に人材情報サイトを運営しており、主力事業はアルバイト情報の「バイトル」、正社員・契約社員求人サイトの「バイトルNEXT」、派遣社員求人サイトの「はたらこねっと」を展開。

2020年2月期の売上高は464億円で、各サービスの売上高は「バイトル」が370億円、「バイトルNEXT」が57億円、「はたらこねっと」が78億円である。収入源はリブセンスと異なり、成功報酬型ではなく掲載料を企業から得るビジネスモデル。

dipによるとリーマンショック以降アルバイトや派遣などの有期雇用の需要は増えており、会社の業績も安定して伸びていることから、近年のリブセンスの業績悪化は市場が原因ではないという事が分かる。

dipが売上高を伸ばした背景にはアイドルや有名アーティストを起用したテレビCMによる認知度の拡大、毎年300人規模の新卒採用による営業人員の拡大が挙げられる。

リブセンスもYoutube広告で「マッハバイト」の売上高を伸ばしたのにもかかわらず、「転職会議」、「転職ナビ」などの正社員向け情報サイトで有効な広告を打ち出せなかったのは残念と言える。同様にリクルート系列が運営する「タウンワーク」はもともとフリーペーパーの印象が強かったが、大物芸人を使った「バイトするならタウンワーク」のCMで認知度を上げ、スマホアプリの登録者数を増加させている。

このように求人市場は企業から収益を得るBtoBのビジネスではあるが、認知度が重要であるためBtoCと同様の広告戦略を打ち出さなければならない。競合は莫大な資本を持っている所が多く、広告戦略も上手い印象だが、リブセンスは苦手な印象を受ける。

また、IT系業界に長年携わっていて思うのが、企業の営業力というのは本当に大切だと痛感する。ITサービスで上場するような企業はこの部分が欠けている場合が多い。(特に最近のスタートアップなど)

リクルート、サイバーエージェント、光通信など、成長を続ける企業は営業力がどこも強い印象を受けるが、リブセンスの戦略はとにかく汗をかかずに、スマートな印象を受ける。成功には「しつこさ」が重要と言われているが、そういった部分が欠落しているように見受けられる。

検索順位の比較

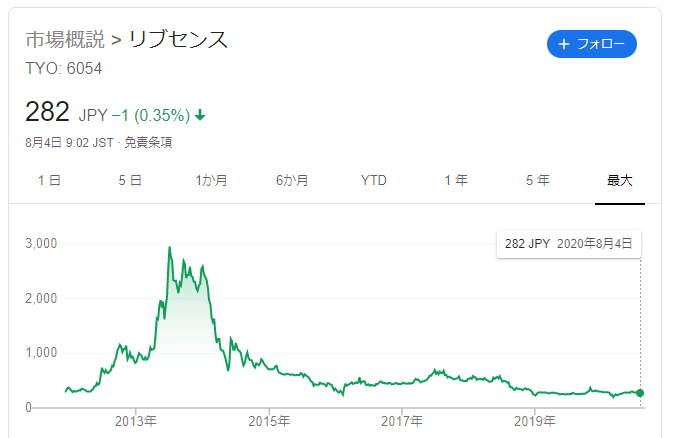

求人市場は検索順位で何位を獲得できるか、という点も非常に重要。もともとリブセンスは、SEO対策が物凄く上手かったこともあり、2014年までは広告のコストを掛けなくとも、Google等の検索エンジンからの流入(自然流入)で圧倒的な集客力を誇っていた。

しかし、Googleのアルゴリズムの変更を受け(パンダアップデート、ペンギンアップデートで)検索順位が大幅に下がったり、そもそも検索結果に全く表示されない事件が発生した。

求職者のアクセスが減少してしまうと、企業との採用マッチング率が低くなり、成果報酬モデルなので、売上が減り、さらに求職者が減ると求人を出す企業が減ってしまう連鎖となり、業績としては酷い状況となった。(2013年末は2600円程度だった株価が、2014年末には700円程度まで急落した)

リブセンスの株価はこの2013年をピークに、今日に至るまで株価が下がり続けている状況。この話はIT業界では有名な話で、いかにGoogle(SEO)に依存したビジネスモデルが危ないか、の良い参考事例となった。

ちなみに補足ではあるが、2013年にDenaを筆頭としたキュレーションメディア(Mery、WELQなど)の流行りを受けてか、2014年に「治療ノート」という医療情報メディアを立ち上げた。しかしながら、医療という信頼性が重要視される分野で、素人ライターの記事執筆が問題になり、2017年末に医療健康アップデート」が行われた。

これにより「E-A-T」と呼ばれる、専門性・権威性・信頼性が検索順位の指標として重要視されるようになり、医療や金融、ニュース系の検索順位が大幅に変更し、キュレーションメディアが淘汰された、という経緯がある。キュレーションメディアは記事の質という点で問題があったが、著作権上でも様々な問題(著作権ロンダリング)があり、度々炎上していた。

上場企業の中で、これだけGoogleによって成功し、Googleによってダメージを受けたのはリブセンスくらいと思われる。

ちなみにメイン事業の求人系サービスの主要ワードの1ページ目の検索順位は下記の通りとなる。(2020年8月3日時点の順位)

「バイト」での検索結果

| 順位 | サービス名 | 運営会社 |

|---|---|---|

| 1位 | タウンワーク | リクルート |

| 2位 | バイトル | ディップ(dip) |

| 3位 | フロームエー | フロム・エージャパン |

| 4位 | マイナビバイト | マイナビ |

| 5,6位 | Indeed | Indeed Japan(リクルート運営) |

| 7位 | ジモティー | ジモティー |

| 8位 | しゅふJOB | ビースタイル |

「転職」での検索結果

| 順位 | サービス名 | 運営会社 |

|---|---|---|

| 1位 | エン転職 | エン・ジャパン |

| 2位 | マイナビ転職 | マイナビ |

| 3位 | doda | パーソルキャリア |

| 4位 | 女の転職type | キャリアデザインITパートナーズ |

| 5位 | リクナビNEXT | リクルート |

| 6位 | 転職EX | じげん |

| 7位 | ミドルの転職 | エン・ジャパン |

「バイト」「転職」という単体ワードに対して、リブセンスは1ページ目に表示されていない状態。実際に流入してくるワードは「バイト 地域名」「バイト 業界名」といったワードが多いため、それらの順位で比較すべきだが、パッと見ている感じ、他ワードでも上記のサービスが上位で、リブセンスのサービスは順位が下の方だった。

第1四半期決算とコロナウイルスの影響

2020年12月期第1四半期の報告を確認しよう。売上高は13.5億円と、前年同期比で1.8億円のマイナスであり、不動産情報の「DOOR賃貸」が事業譲渡でリブセンスを離れたことが原因であるとされ、1~3月時点でのコロナウイルスによる直接の影響は少ない模様。

「マッハバイト」は前年比50%超の増収であり、こちらは引き続き広告と営業の強化による効果が表れている。この時点で今後の投資計画の大幅な変更はなく、コロナウイルスの影響はまだ出ていなかったと思われる。

しかし直近の7月21日に発表された第2四半期の業績予想修正に関する報告では、本来の売上高/営業利益予想が32億円/0円であるのに対し、修正値を23.5億円/-4億円としている。4~6月は自粛要請による飲食店の業績悪化の影響を諸に受けたと考えられ、コロナ終息が見えない中で今後の先行きは不透明である。

先の項目で紹介したdipも2021年2月期第1四半期の報告では2~4月の売上高が92億円程度と前年同期比でマイナス23.7%であり、いくら好調であってもコロナの影響は大きいようだ。

今後のリブセンスの方針

2020年12月期の全社方針として、「①既存事業の収益力アップ」、「②新規事業の立ち上げ」を掲げている。既存事業に関しては好調な「マッハバイト」の成長持続、てこ入れによる「転職ナビ」の回復を軸に収益力の確保を目指す方針だ。

Web広告やアプリを強化して新規顧客の開拓に努める。新規事業の立ち上げに関しては自社開発もしくはM&Aによる複数の事業立ち上げを狙う。近年始めた求人情報サイトに代わる新規事業には新卒採用情報の「就活会議」、中古マンション情報の「IESHIL」、不動産投資情報の「フィルライフ」などが含まれるがいずれも成長は鈍く、リブセンスは新たな事業を模索している。

次に業績への影響が甚大と予想されるコロナ対策を見てみよう。社内向けには従業員のテレワーク実施やオンラインでの相談窓口を開設しているが、顧客に対するフォローは薄い。「転職ドラフト」では掲載企業が面接をオンラインで行うかどうかの選択欄が新たに加えられた程度に過ぎず、「マッハバイト」では政府の各種給付金制度を解説するページが追加された程度である。

コロナによる求められる人材の変化に対応や、テレワークでも可能な求人を掲載するなどの対策をしておらず、根本的な変化が伴わない。あくまでもコロナ終息を待つばかりと言える。

今後の予想

長期の予想

長期の業績はコロナ終息後の求人メディアサイトの成長にかかっている。「マッハバイト」が成長を続け、「転職会議」などの正社員向けサービスが回復すれば好転するだろう。

しかし超長期で考えれば少子高齢化による国内市場の縮小の中で、知名度で負ける「タウンワーク」「バイトル」などの大手求人サイトと戦わなければならず、方針で示しているように新規事業の開拓が必須となる。

ただし得意分野である求人以外の分野でリブセンスが力を発揮できるかどうかは未知数であるため、AI・IoTと言われる中でエンジニアに特化したニッチな人材紹介サイトを展開すべきではないだろうか。

短期の予想

短期の業績はやはりコロナによる影響が大きく先行きが不安である。売上高の4割をアルバイト関連が占めるが、アルバイトは飲食店などの業績悪化で直ぐに採用数が減るためコロナ終息までは厳しい時間が続くだろう。

掲載料ではなく採用数で収入が決まる「成果報酬型」ビジネスはこのような状況で業績悪化を加速させる。不動産情報も展開しているが、こちらもコロナの影響で不動産価格が下落しており、求人情報サイトの売上高減少を補うことはできないだろう。

しかしリブセンスの自己資本比率は80%前後を維持しておりキャッシュも豊富に有しているため、直ぐに倒産はしない見込みだ。

総括

成果報酬型という新しい手法が注目されたリブセンスだが、情報サイトを運営しているのにもかかわらず有効な広告戦略を打ち出せなかったため、競合他社のように長期で安定した成長を続けることができなかった。

一方でECサイトの「waja」など、専門分野外に手を伸ばしたものの成長せず、売却に至った事業も複数見られる。コロナのようにショック時のリスク分散のために求人以外の新規事業開拓が望まれるが、具体的な案は打ち出せていない。売上高100億円企業になるためには新しい時代に合った事業の開発と有効な広告戦略が必要だろう。